|

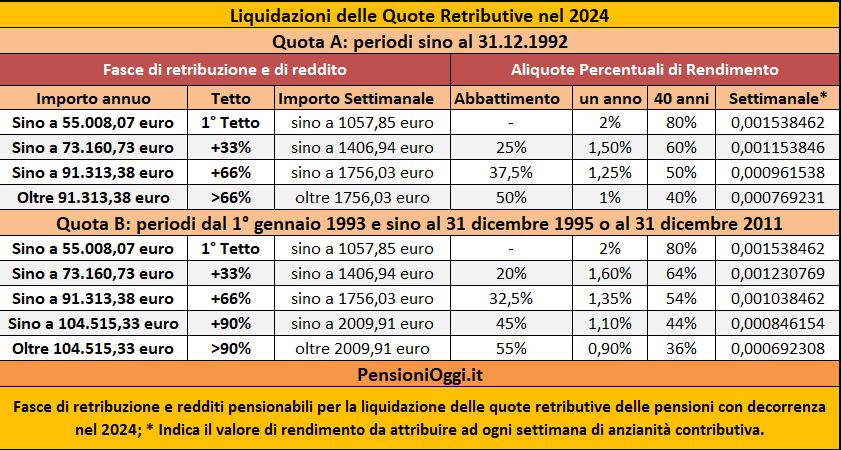

Le Aliquote di rendimento sono valori che, ai fini

dell'applicazione del metodo retributivo, vengono utilizzati per

tradurre in pensione la media delle ultime retribuzioni percepite dal

lavoratore. Le Aliquote di rendimento

sono parametri utilizzati per il calcolo delle quote A e B di pensione

con il sistema retributivo che traducono la busta paga degli ultimi anni

di lavoro in pensione. Per ogni anno di lavoro soggetto a contribuzione

la regola generale riconosce il 2% della retribuzione pensionabile entro

un tetto di 40 anni di contributi. Così ad esempio un lavoratore con 40

anni di contributi potrà ottenere una rendita pensionistica dell'80%

della media delle ultime retribuzioni (40 x 2%), chi ha lavorato per 30

anni otterrà invece una pensione pari al 60% delle ultime retribuzioni

percepite (30 x 2%).

Al di sopra di un determinato limite di

retribuzione, che cambia annualmente secondo i parametri stabiliti

dall'Inps, il rendimento annuo però diminuisce arrivando a dimezzarsi

per le retribuzioni superiori a circa 75mila euro annui. La riduzione

delle aliquote di rendimento garantisce, a ben vedere, un principio di

solidarietà di lavoratori in quanto evita la concessione di prestazioni

eccessivamente generose a chi ha avuto carriere brillanti. Da segnalare

che ci sono rendimenti pensionistici diversi a seconda dei periodi di

contribuzione presi in considerazione per il calcolo della quota A e

della quota B della pensione. La tavola sottostante riepiloga quindi le

fasce di retribuzione relative al 2024 con le rispettive aliquote di

rendimento della quota A e della Quota B di pensione per la generalità

dei lavoratori dipendenti ed autonomi iscritti all'assicurazione

generale obbligatoria.

Nel pubblico impiego

Nel settore pubblico le aliquote di rendimento sono state più generose

rispetto a quelle vigenti nell'assicurazione generale obbligatoria. Per

i dipendenti civili dello stato (es. ministeriali, insegnanti eccetera)

iscritti alla Cassa dei Trattamenti Pensionistici dello Stato (CTPS) i

coefficienti di rendimento risultano individuati dall'articolo 44 del

Dpr 1092/1973 che attribuisce un rendimento tondo del 35% della base

pensionabile per i primi 15 anni di servizio (ovvero 2,33% per ogni anno

di servizio sino al 15° anno) a cui si aggiunge l'1,8% per ogni anno

ulteriore di servizio sino al tetto dell'80% della retribuzione

pensionabile. Gli stessi rendimenti previsti per la generalità dei

dipendenti civili dello stato si applicano ancora oggi anche al

personale dipendente delle Poste (ex Fondo Ipost), ciò in virtù del

fatto che in passato questo personale era dipendente dello stato a tutti

gli effetti.

Gli iscritti alla CPI, CPS e CPDEL, cioè i

dipendenti degli enti locali, gli insegnanti degli asilo e scuole

elementari parificate, i dipendenti del comparto sanità, utilizzano le

aliquote di rendimento contenute nella

tabella A allegata alla legge n.

965/1965. Per gli iscritti alla Cassa Sanitari l'utilizzo dei

coefficienti di cui alla legge n. 965 è avvenuta a seguito

dell'armonizzazione offerta dall'articolo 7 del decreto legge 267/1972.

Gli iscritti alla CPUG (ex Cassa Pensioni Ufficiali Giudiziari)

utilizzano le aliquote di rendimento contenute nella tabella A allegata

alla legge n. 16/1986. Questi coefficienti sono stati rimessi in

discussione dall'articolo 17 della legge 724/1994 che ha ridotto i

rendimenti al 2% annuo per le anzianità di servizio a partire dal 1°

gennaio 1995 riducendo parte delle differenze con l'assicurazione

comune.

La legge n. 335/1995 ha previsto, tuttavia, che

l’applicazione dell’aliquota al 2% ad anno non può determinare un

trattamento di pensione superiore a quello che sarebbe spettato in base

all'applicazione delle aliquote previste in precedenza. Tenuto conto

della particolare progressione dei coefficienti della

tabella "A" della

legge n. 965/1965 che prevede un rendimento inferiore al 2% fino al

limite dei 22/23 anni di servizio e superiore al 2% dopo il 23° anno,

per anzianità contributive inferiori a 22/23 anni si continua a fare

riferimento alla tabella "A", mentre per le anzianità superiori a 23

anni si deve sommare al coefficiente corrispondente agli anni posseduti

al 31 dicembre 1994 il 2% annuo per tutti gli anni dal 1995 in poi e,

comunque, fino a 40 anni. Per i dipendenti dello Stato l’effetto

dell’applicazione di tali disposizioni è trascurabile tenuto conto che

dopo il 15° anno di anzianità contributiva l’aliquota di rendimento è

già pari all’1,8% e quindi inferiore al 2%.

L’articolo 1, co. 157 e 159 della legge n.

213/2023 (legge di bilancio 2024) ha previsto, nei confronti del

personale iscritto presso la predetta CPDEL, CPI, CPS e CPUG che

consegue la pensione a decorrere dal 1° gennaio 2024 con un’anzianità

contributiva inferiore a 15 anni ai fini della misura al 31 dicembre

1995, l'applicazione di una aliquota di rendimento pari al 2,5% per ogni

anno di anzianità acquisita entro il 31 dicembre 1994 e del 2% per

l'annualità 1995 per effetto del predetto articolo 17 della legge n.

724/1994.

I chiarimenti in un documento dell’Inps che

recepisce la novella contenuta nella legge n.213/2023.

Evita il taglio chi attende l’età vecchiaia o ha già maturato un diritto

a pensione entro il 2023.

E dal 2025 cresce progressivamente la finestra mobile.

Doppio giro di vite sulle pensioni anticipate

per i dipendenti di enti locali e del settore sanità.

Dal 2025 incrociare le braccia in anticipo rispetto all’età di

vecchiaia (67 anni) costerà una riduzione della pensione. E sempre dal

2025 si allungherà progressivamente la finestra mobile sino a

raggiungere 8 mesi di attesa nel 2028 (dai 3 attuali). Lo rende noto

l’Inps, tra l’altro, nella

Circolare n. 78/2024 con la quale spiega gli effetti della

novella imposta dal legislatore con la legge n. 213/2023 (legge di

bilancio 2024)

La riduzione, tuttavia, non riguarda i soggetti che hanno maturato i

requisiti per il pensionamento (qualsiasi) entro il 31 dicembre 2023 e

nei casi di cessazione dal servizio per raggiungimento dei limiti di età

o di collocamento d’ufficio previsti dagli ordinamenti di appartenenza.

Nuove Aliquote

La prima stretta concerne il meccanismo di calcolo dell’assegno e

riguarda il personale iscritto presso la CPDEL, CPI, CPS e CPUG che va

in pensione dal 1° gennaio 2024 con un’anzianità contributiva inferiore

a 15 anni, ai fini della misura, al 31 dicembre 1995. L’articolo 1, co.

157 e 159 della legge n. 213/2023 (legge di bilancio 2024) dispone una

riduzione delle aliquote di rendimento del sistema retributivo

attraverso la sostituzione dei previgenti coefficienti di cui alla

tabella A allegata alla legge n. 965/1965 (e alla tabella A allegata

alla legge n. 16/1986 per il solo personale iscritto alla CPUG) con i

nuovi coefficienti contenuti nell’allegato II alla stessa legge n.

213/2023.

Le previgenti tabelle, come noto, attribuivano una

rendita anche superiore al 20% della retribuzione pensionabile pur in

presenza di scarsa anzianità contributiva al 31 dicembre 1995; le nuove

tabelle abbattono il rendimento al 2,5% della retribuzione pensionabile

per ogni anno di anzianità in possesso al 31 dicembre 1995.

Le nuove aliquote, spiega l’Inps, vanno coordinate con quanto previsto

dall’articolo 17, co. 1 della legge n. 724/1994. La disposizione da

ultimo richiamata, come noto, aveva ridotto al 2% il rendimento delle

anzianità successive al 31 dicembre 1994. Ciò significa che, in concreto,

il rendimento sarà del 2,5% della retribuzione pensionabile per le

anzianità sino al 31 dicembre 1994 e del 2% per l’annualità acquisita

nel 1995.

Solo alle pensioni

anticipate

Il taglio, conferma l'Inps, si applica al personale iscritto alle

predette casse che matura i requisiti per la pensione, anche in cumulo

dei periodi assicurativi, a decorrere dal 1° gennaio 2024 e che al 31

dicembre 1995 possiede un’anzianità contributiva, utile ai fini della

misura, inferiore a 15 anni.

La riduzione, tuttavia, non riguarda i soggetti

che hanno maturato i requisiti per il pensionamento (qualsiasi) entro il

31 dicembre 2023 e nei casi di cessazione dal servizio per

raggiungimento dei limiti di età o di collocamento d’ufficio previsti

dagli ordinamenti di appartenenza.

Nello specifico il taglio non si applica:

- Alla pensione anticipata (41 anni e 10 mesi

di contributi le donne; 42 anni e 10 mesi gli uomini; 41 anni di

contributi i cd. lavoratori precoci), anche in cumulo dei periodi

assicurativi, se i requisiti sono stati raggiunti entro il 31

dicembre 2023 (ancorché la domanda sia presentata dopo il 31

dicembre 2023);

- Al personale che, avendo maturato 41 anni e

10 mesi di contributi (42 anni e 10 mesi gli uomini), venga posto

dalla Pa in pensione d’ufficio all’età di 65 anni (limite

ordinamentale) o nei confronti del quale venga risolto

facoltativamente il rapporto di lavoro per il raggiungimento della

predetta massima anzianità contributiva;

- Alla pensione di vecchiaia (67 anni, 66 anni

e 7 mesi di età per i cd. «lavori gravosi»), anche in cumulo dei

periodi assicurativi;

- Alla pensione «Quota 100» (64 anni e 38 anni

maturati entro il 31 dicembre 2021) e «Quota 103» (62 anni e 41 anni

di contributi maturati entro il 31 dicembre 2023);

- Alla pensione di anzianità con il beneficio

previsto per i cd. i «lavori usuranti» di cui al dlgs n. 67/2011

(cioè 61 anni e 7 mesi di età e quorum 97,6) se i predetti requisiti

sono stati raggiunti entro il 31 dicembre 2023.

- Alla pensione indiretta (cioè la pensione

spettante ai superstiti in caso di decesso dell’assicurato) e alla

pensione di inabilità riconosciuta per qualsiasi titolo (sia

inabilità assoluta di cui alla legge n. 335/1995 che per l’inabilità

alle mansioni).

L’Inps spiega, inoltre, che la riduzione non si

applica ai soggetti che accedono all’ape sociale, all’assegno

straordinario di solidarietà e all’isopensione. Se queste ultime due

prestazioni, tuttavia, sono finalizzate alla pensione anticipata il

suddetto trattamento, al termine dell’esodo, sarà calcolato con le

aliquote di rendimento ridotte.

Doppio calcolo

Dall’applicazione delle nuove aliquote non può derivare un trattamento

pensionistico superiore a quello calcolato con la normativa previgente.

Pertanto occorre effettuare sempre un «doppio calcolo» di pensione:

- Il primo con le aliquote di rendimento

contenute nella legge n. 213/2023;

- Il secondo con le previgenti aliquote di

rendimento.

L’importo più basso sarà quello posto in

pagamento.

Personale sanitario

Il personale iscritto alla CPS (sanitari) ed il personale che cessa dal

servizio con qualifica di infermiere iscritto alla CPDEL

(classificazione Istat 3.2.1.1.1) la riduzione della pensione derivante

dall’applicazione delle nuove aliquote è temperata in misura pari a un

trentaseiesimo per ogni mese di posticipo dell’accesso al pensionamento

rispetto alla prima data di decorrenza utile della pensione anticipata

(cioè 41 anni e 10 mesi di contributi le donne; 42 anni e 10 mesi di

contributi gli uomini; 41 anni di contributi i lavoratori precoci).

In sostanza gli interessati possono evitare

l’abbattimento della rendita ritardando tre anni l’accesso alla pensione

anticipata.

Riscatto

L’Inps spiega che i nuovi coefficienti di rendita si applicano anche per

determinare gli oneri di riscatto relativi alle domande presentate dal

1° gennaio 2024. Ciò comporta che il riscatto di annualità sino al 31

dicembre 1995 con il sistema tradizionale (riserva matematica) risulterà

più caro rispetto al passato.

Sul punto occorre distinguere:

- Se il personale mantiene, all’esito del

riscatto, un’anzianità inferiore a 15 anni di contributi al 31

dicembre 1995 il beneficio pensionistico teorico si determina

confrontando il rendimento della pensione prima e dopo il riscatto

applicando, in entrambi i casi, le

nuove aliquote di rendimento di

cui alla legge n. 213/2023;

- Se il personale acquisisce, all’esito del

riscatto, un’anzianità pari o superiore a 15 anni di contributi al

31 dicembre 1995 il beneficio pensionistico teorico si determina

confrontando il rendimento della pensione prima del riscatto,

calcolata con le aliquote di rendimento di cui alla legge n.

213/2023, con il rendimento della pensione dopo il riscatto

calcolata con le previgenti aliquote di rendimento;

- Se il personale aveva già prima del riscatto

un’anzianità pari o superiore a 15 anni di contributi al 31 dicembre

1995 il beneficio pensionistico teorico si determina confrontando il

rendimento della pensione prima e dopo il riscatto applicando, in

entrambi i casi le previgenti aliquote di rendimento.

Da segnalare, peraltro, che se ricorrono le

condizioni derogatorie per la non applicazione delle nuove aliquote di

rendimento (es. cessazione per limiti di età) l’onere di riscatto

continua ad essere determinato con l’applicazione delle precedenti

aliquote (e quindi con oneri inferiori). In tal caso, tuttavia, la

domanda di riscatto deve essere presentata contestualmente a quella di

pensione. |